01

整体回顾

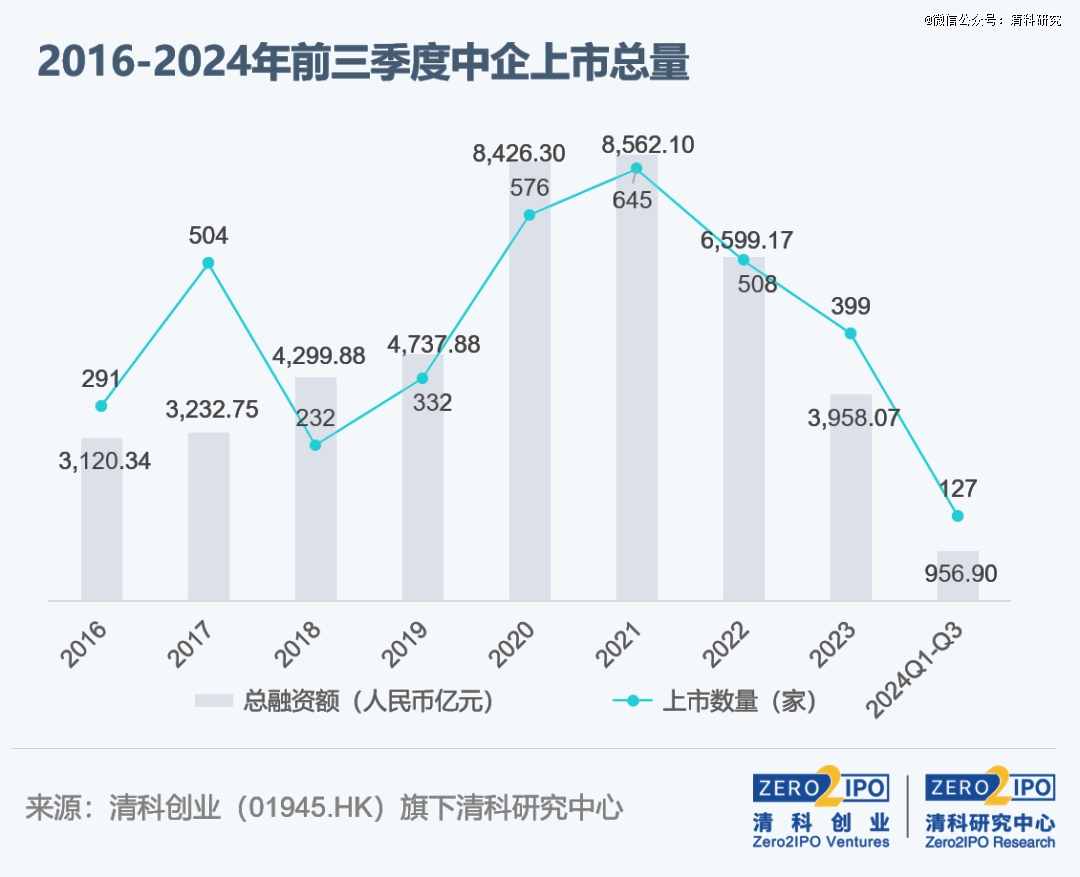

2024年第三季度,中企IPO市场总体延续阶段性收缩态势,但环比有所回升。根据清科创业旗下清科研究中心统计,2024年前三季度中企境内外上市127家(1),同比下降60.6%,首发融资额约合人民币956.90亿元(2),同比下降72.2%;其中,第三季度有45家中企IPO,首发融资额约合人民币487.77亿元,环比分别上升25.0%、151.0%。

分市场来看,2024年前三季度A股共有69家企业上市,同比下降73.9%;境外市场共58家中企上市,与去年同期数量持平,其中港股迎来今年*IPO。地域方面,广东上市企业数量及首发融资总额均居于首位。行业方面,因市场整体处于低活跃期,各行业IPO总量相应收缩,机械制造与半导体及电子设备行业表现相对稳健。

综合来看,2024年4月以来随着新“国九条”及相关配套政策落地,资本市场强监管、防风险、促高质量发展取得初步成效,上市公司质量有望从源头上实现提升,A股资本市场在阶段性收紧态势下保持了适当的IPO节奏,第三季度A股新股发行有所提速。2024年9月中下旬,在一系列利好政策的刺激下,A股、港股、美股中概股纷纷表现强劲,有利于投资者信心的恢复提升,市场对新股的热情高涨,为新股发行提供了良好的市场环境。

02

市场分布

A股IPO总量同比收缩超七成,创业板上市企业数量相对较多

上市数量方面,2024年前三季度A股上市企业数量共69家,同比下降73.9%;*季度、第二季度和第三季度分别为30家、14家和25家,其中第三季度同比下降72.5%、环比上升78.6%。分板块来看,2024年前三季度,创业板有26家企业上市,数量略*于其他板块,同比下降超七成;上交所主板和北交所分别有14家企业上市,同比分别下降48.1%、76.7%;科创板有10家企业上市,同比下降超八成;深交所主板有5家企业上市,同比下降超七成。

首发融资额方面,2024年前三季度A股首发融资额合计475.82亿元,同比下降85.2%;其中,第三季度融资额为152.98亿元,同比下降95.2%、环比上升73.1%。分板块来看,2024年前三季度,上交所主板与其他板块相比具有一定优势,规模合计154.42亿元,同比下降61.0%,其中环保科技企业永兴股份首发融资额为24.30亿元,募资金额*。创业板融资规模次之,为151.81亿元,同比下降86.4%。科创板的降幅相对更大,首发融资额同比收缩92.0%至110.04亿元;深交所主板和北交所融资规模同比降幅也分别达到83.5%、76.8%。

境外IPO募资以中小规模为主,港股收获今年中企*IPO

2024年前三季度共58家中企在境外上市,与去年同期数量持平;总融资规模约合人民币481.08亿元,受超大额融资案例美的集团带动,同比上升108.9%。

美股方面,前三季度共18家中企上市,同比上升5.9%;总融资金额约合人民币43.34亿元,同比上升37.7%。其中17家中概股登陆纳斯达克交易所,与去年同期持平;首发融资额约合人民币12.03亿元,同比下降61.8%。此外,极氪于第二季度在纽交所上市,融资金额约合人民币31.32亿元。除极氪外前三季度中概股赴美上市单家企业平均融资规模约合人民币仅0.71亿元。

港股方面,前三季度共有40家中企上市,同比下降2.4%,*季度、第二季度和第三季度分别为10家、17家、13家。总融资金额约合人民币437.74亿元,同比上升120.1%,其中第三季度家电龙头美的集团在港交所主板上市,实现了A+H双重上市,此次募资金额达282.45亿元,为港股市场近三年融资规模*IPO,同时也是今年前三季度全球融资规模第二大IPO。

03

地域分布

广东上市企业数量及融资规模均居首位,江苏总体表现亦相对良好

从上市数量来看,2024年前三季度广东以26家中企上市的成绩*,其中深圳市上市企业7家。江苏、浙江和北京次之。首发融资额方面,广东、浙江和上海居于前列,三个地区合计融资635.47亿元,占比全市场66.4%。

04

行业分布

半导体及电子设备行业上市数量保持*,机械制造企业IPO活跃度亦亮眼

2024年前三季度,超6成IPO企业集中在机械制造、半导体及电子设备、化工原料及加工、IT、生物技术/医疗健康五大行业,融资规模合计占比约八成。此外,汽车行业位列前三季度上市企业数量行业第六位,并进入行业融资额前五。

中企指总部在中国境内的企业,不包含港澳台地区。

清科研究中心统计的IPO融资金额均指企业首次公开发行股份所募集资金总额,不包含超额配售部分金额。